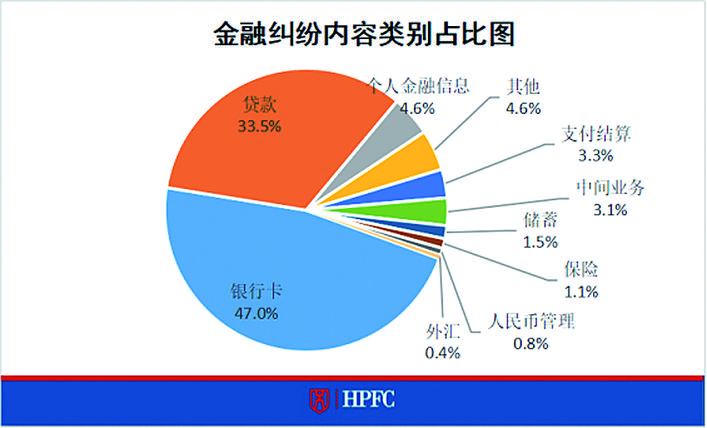

去年银行卡业务领域和贷款业务领域占金融纠纷总量的80.5%。

随着金融服务意识的增强,对于金融消费纠纷,消费者不再选择“闷声受气”,而是用投诉、调解的方式化解矛盾,捍卫自身的合法权益。

记者从惠州市金融消费权益保护联合会(以下简称“联合会”)了解到,根据联合会金融咨询投诉数据显示,去年我市金融纠纷总体受理量为734单,同比增长16.3%,其中银行卡业务领域和贷款业务领域,占金融纠纷总量的80.5%,与去年同期相比,银行卡业务领域纠纷比重上升明显。联合会提醒,市民如果在日常生活中遇到金融方面的疑问或纠纷,可到惠州市金融消费权益保护联合会上门咨询、拨打0752-5752310或关注“惠州金融权益君”微信公众号咨询。

非诉调解成金融纠纷化解“第一道防线”

联合会有关负责人介绍,2021年我市金融纠纷总体受理量为734单,同比增长16.3%。而今年1、2月受理金融纠纷共91单,其中1月66单,2月25单,环比减少62.1%,下降趋势明显,究其原因,在于1月消费者投诉因断卡行动致个人账户使用受限的问题发展迅速、数量激增导致。

与此同时,惠州金融纠纷化解工作积极引入第三方非诉调解机制,和诉讼、仲裁一并作为金融消费者可以便捷选择的纠纷处理方式。数据显示,近一年惠州市金融消费纠纷人民调解委员会受理调解案件117宗,其中消费者和金融机构主动申请53宗,法院移送64宗,成功调解54宗,同比增长153%,调解金额2559万余元。案件一般调解时限30日,从实践情况来看,平均为10个工作日,简单的案件最快解决时效为1-2天。非诉调解为消费者和金融机构搭起平等沟通桥梁,逐步成为纠纷发生时首要选择的方式,成为金融纠纷化解“第一道防线”。

银行卡领域纠纷比重明显上升

数据显示,惠州金融纠纷领域,银行业纠纷主要涉及银行卡业务领域和贷款业务领域,占金融纠纷总量的80.5%,与去年同期相比,银行卡业务领域纠纷比重上升明显。热点集中在银行卡、信贷纠纷中因受疫情影响信贷逾期、因贷款额度紧缩致房贷放款时间长、因断卡行动致个人账户使用受限三类。保险业纠纷主要涉及寿险和车险业务领域,占金融纠纷总量的1.1%。

分类别看,信贷逾期纠纷多发,协商还款诉求增多。数据显示,去年信贷逾期纠纷共168单,同比增长40%,主要涉及信用卡、房贷、消费贷、信用贷等信贷产品,其中信用卡逾期约占7成,逾期金额大多数是1万元至5万元不等,上述纠纷消费者大多反映因受疫情影响收入骤降,从去年至今经济状况仍未好转,普遍要求延期还款或与银行协商分期还款。对此,联合会认为,银行要注意加强债务催收的监督管理,严格要求催收人员工作开展依法合规,减少纠纷摩擦;消费者也应理性维权,积极通过调解与金融机构友好协商,合理规划还款。

另一个纠纷热点是关于银行卡账户管控,去年个人账户管控趋严,联合会收到借记卡开户及账户管控纠纷共131单,同比增长589.5%,呈直线上涨趋势。在断卡行动要求下,银行网点普遍加强了个人账户开户审核和异常交易账户管控工作,此类纠纷主要集中在开户需要提前数月预约、开户需提供多种证明资料、个人账户遭遇冻结止付需亲自到开户行处理等问题。

金融产品应充分告知产品风险

在房贷方面,放款时长纠纷共99单,同比大幅度增长350%,其主要原因是辖区银行受政策调控导致房贷额度紧缩,短时间内无法满足前期积压的房贷业务需要,其中二手房贷款业务由于涉及买卖双方的购房尾款给付问题,更容易因未及时放款引起纠纷。对此,联合会认为,一方面,银行应加强纠纷溯源,量入为出,根据短期内的贷款额度供应量适当调整房贷业务受理量;同时,应及时、充分告知消费者房贷业务办理时长,做好客户情绪疏导、沟通解释工作。面对二手房贷放款时间长的情况,房屋买卖双方也应积极保持沟通,共同解决用款问题。

保险类纠纷共8单,主要内容包括银保产品中途退保现金价值损失过大、定期存单莫名“变”为保险产品、申请理赔事项不在赔付范围内、车险理赔维修原配件价格争议大等。联合会提醒,一方面,金融机构应主动加强员工职业道德和营销技能培训,向消费者充分告知保险产品特点、属性和风险,不得对消费者进行误导,与其他产品混淆销售;针对车险理赔说明工作,应依据保险法规、合同约定,详细告知消费者理赔范围、流程等,避免引起误解。另一方面,消费者需不断提高金融知识素养和风险识别能力,在充分了解金融产品特点后,根据自身的承受能力选择合适的产品购买。

相关链接

个人银行卡账户被限制使用引投诉

近期,多个消费者向联合会投诉其银行卡被无故限制使用,影响消费支付。根据联合会2021年第四季度数据显示,类似投诉受理量环比增长近10倍,成为辖区金融消费投诉的热点。

原来,在断卡行动要求下,辖区内多家银行积极开展存量个人银行账户排查清理工作,如对长期不动户、离职停代发薪人员等个人银行账户,采取限额或冻结的交易管控;对近期提取行内账户余额1000元以下、无贷款标识、无理财基金标识、无管户经理及多人使用同一联系号码账户,进行暂停非柜面交易管控;对频繁使用储蓄卡操作小额支付业务,资金快进快出且交易集中在凌晨时段账户,进行暂停非柜面交易管控等。

联合会相关负责人表示,本案中,银行对长期不动户、非柜面限额过高等个人银行账户采取了限额或冻结等管控措施,并且对新开立结算账户的消费者实行出示相关辅助证明材料、审批通过后才安排开户的措施,符合通知要求。但银行在落实断卡行动要求的过程中,应避免开户及账户管理服务“一刀切”,简单粗暴地拒绝消费者的业务诉求,如针对某一网点开户数量多、审核任务重的问题,可以适当对消费者进行渠道分流和物理网点分流,或为部分情况较紧急的消费者开通快速审核绿色通道;针对存量账户交易合规性审查问题,开户网点可以采取远程视频核实、线上递交资料、协同消费者当地网点核实等措施,提供更为便捷、柔软的服务。

■警示意义

(一)消费者要了解、遵守断卡行动的相关工作要求和惩戒措施,凡是经公安机关认定的出租、出借、出售、购买个人银行账户、企业对公账户的单位或个人,公安机关将联合人民银行、金融机构对相关人员实施信用惩戒、限制业务、严管账户、法律处分措施。

(二)消费者要保证银行卡的良好使用记录,忌频繁转账,深夜转账,不关联来源不明的进账与出账;对闲置银行卡采取销户、降级等处理措施,确保银行卡信息及资金安全;对于还需继续使用的银行卡,尽量开通短信提醒功能,及时掌握账户资金变动情况。

(三)金融机构要积极主动为消费者提供解决办法,尽到提前告知义务,可通过网上公告、批量发送信息等方式提醒消费者账户被限制的缘由。同时,应加强消费者开户身份的确认、核实和审批,做到从源头遏制违法犯罪事件的发生。

务农家庭银保业务纠纷案

黄先生(化名)反映,A银行、B保险公司误导其父母分别购买了三份分红险保险,金额共计315000元。

黄先生表示,他父母到A银行网点,想把务农所得钱款存入定期获取固定收益,但经银行工作人员推荐购买了浮动收益的银保产品。经黄先生了解,银行工作人员在营销过程中没有说明相关产品属性,也没有进行双录和风险评估,其认为风险较大,要求全额退保,并主动申请调解。

联合会及时组织A银行、B保险公司代表上门核实,了解到,黄先生母亲于2021年购买的10万元保险,是由其母亲通过手机银行APP自行购买,因登录账户、选取银保产品、阅读风险提示后购买等一系列操作需亲自完成,无法认定营销人员存在诱导情况,且该款产品已在犹豫期退保,无资金损失;二是其父亲于2012年购买的115000元保险,通过调取的回访录音,了解父亲在回访客服引导下,确认保单关键信息并回答客服,且保单于2016年在本人意愿下已退保,收回本金及收益。三是父亲于2017年购买的保险已缴费2年共4万元,现已停缴,可按现金价值退保。

经沟通,黄先生同意就2017年购买的保险进行调解。事后,黄先生也表示,父母都是务农出身,是“理财小白”,经过调解,让父母也有了基本的区分理财产品的认识,帮助很大。

■警示意义

联合会表示,根据《商业银行代理保险业务管理办法》第二十八条:“商业银行及其保险销售从业人员应当向客户全面客观介绍保险产品,应当按保险条款将保险责任、责任免除、退保费用、保单现金价值、缴费期限、犹豫期、观察期等重要事项明确告知客户,并将保险代理业务中商业银行和保险公司的法律责任界定明确告知客户。”本案中,银行营销人员应认清投保人是务农出身,对金融产品认识较少,要遵守适当性原则和当事人实际需求来推介产品。

保险销售人员应当向客户全面客观介绍保险产品和重要事项,不得将保险产品与储蓄存款等产品混淆销售,不得把不确定利益的保险产品收益承诺为保证收益。同时也建议消费者与保险销售人员对保险产品进行充分沟通,正确认识保险保障功能。

文/图表 惠州报业全媒体记者刘乙端

通讯员冯依伦